| 일 | 월 | 화 | 수 | 목 | 금 | 토 |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

- k-eta

- 프레임워크와 라이브러리의 차이

- 엑셀

- 알고리즘 공부방법

- Django Nodejs 차이점

- 시간복잡도

- UI한글변경

- 구조체와 클래스의 공통점 및 차이점

- 매크로

- 입출력 패턴

- 입/출력

- 이분그래프

- Django란

- double ended queue

- 자료구조

- 장고란

- correlation coefficient

- vscode

- 연결요소

- 표준 입출력

- getline

- 2557

- scanf

- c++

- string 메소드

- Django의 편의성

- string 함수

- iOS14

- 백준

- EOF

- Today

- Total

Storage Gonie

단기 변동성 돌파 전략(헤이비트 Advanced 1.0 버전) 본문

단기 변동성 돌파 전략(헤이비트 Advanced 1.0 버전)

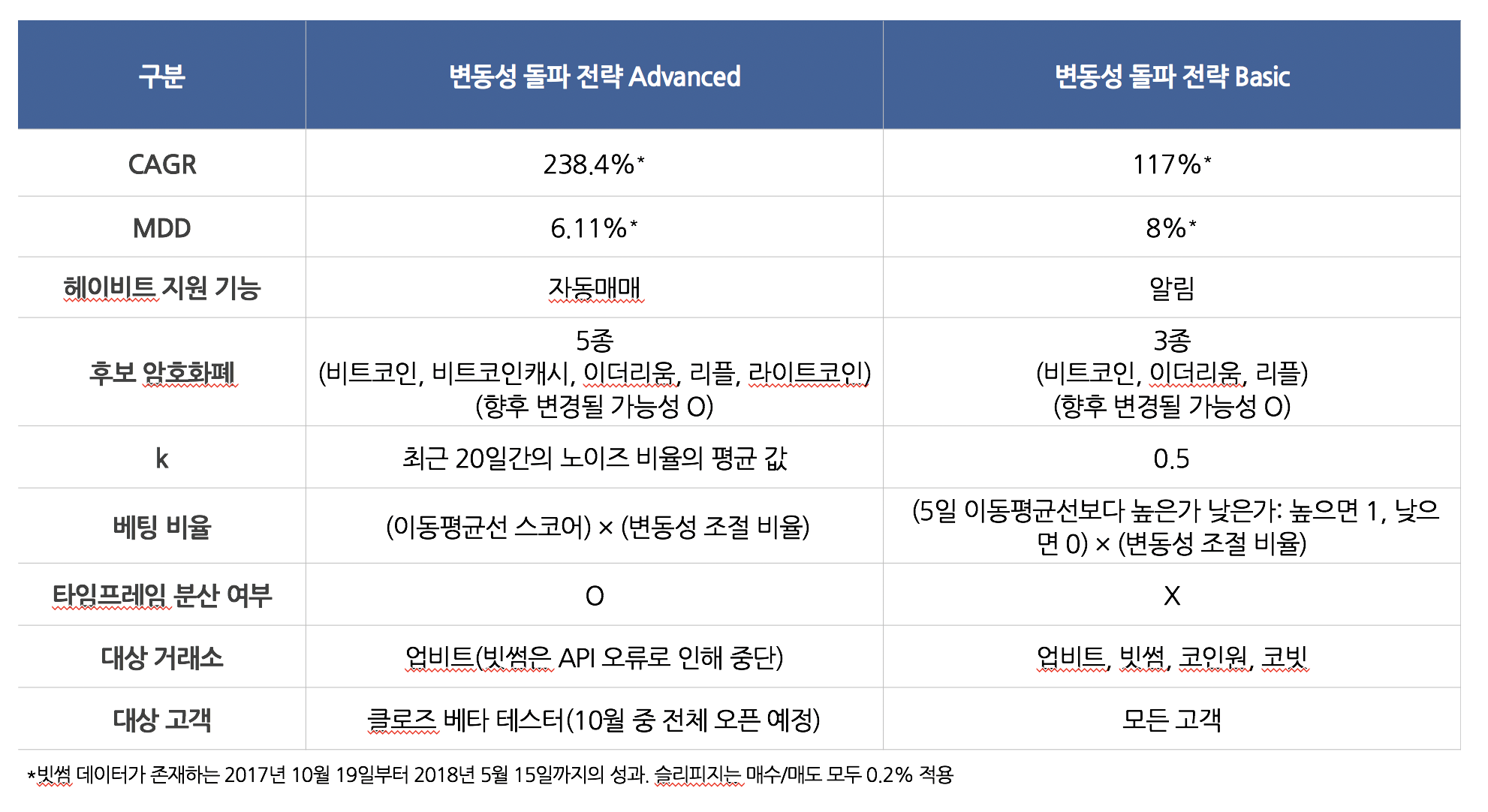

Storage Gonie 2019. 6. 28. 21:26헤이비트의 advance 1.0 전략은 이전의 Basic 버전과 비교하여 MDD와 수익률 면에서 크게 개선된 버전이다.

전략개요

후보 암호화폐 : 5종

K값 : 최근 20일 간의 노이즈 비율의 평균 값

배팅비율 : (이동평균선 스코어) * (변동성 조절 비율)

타임프레임 분산 : O

세부전략

1. 종목선정

- 암호화폐 중 시가총액이 가장 높고, 거래소에서 거래가능한 종목 5종을 대상으로 선택하며, 이를 월 단위로 갱신함.

2. 돌파신호 정의

- 래리 윌리엄스의 기법에서 K값이 노이즈 비율에 따라 변화하도록 하여 돌파가격이 때에 따라 다르게 함.

3. 다섯 개의 종목 중 돌파신호를 보이는 코인을 선택하여 배팅 비율 만큼 매수함

4. 종가에 익절이든 손절이든 모두 매도함

시장과 종목의 추세 수준에 따른 파라미터 값 선정

# K값

- 고정된 K값을 설정할 경우, 시장과 종목의 추세 수준이 변화하는 것에 대응되지 않을 수 있다.

예를들어, 해당 종목의 추세성이 약한 상태라면, 설령 돌파신호가 발생 하더라도 그 추세가 이어질 확률이 낮다.

반대로, 해당 종목의 추세성이 강한 상태라면, 돌파신호 발생 후 수익을 거둘 확률이 높다.

따라서, 이때는 돌파신호의 발생 점을 낮춰서 수익성을 높일 수 있게 된다.

- 이를 위해, 노이즈 비율이라는 지표를 사용할 수 있다. 이 지표는 해당 종목이 얼마나 추세적인지를 나타내는 지표이다.

가격이 일방향으로 지속적으로 움직인다면 추세적 노이즈가 적은 것이고,

가격이 오르면 떨어지고 떨어지면 오르는 성질을 가진다면 비추세적, 즉 노이즈가 많은 것이다.

- 이를 캔들에서 확인해보면, 추세적일 때는 위꼬리나 아래꼬리가 짧은 장대양봉 혹은 장대음봉 이고,

비추세적 일 때이라면 위꼬리나 아래꼬리가 길어 장중에 가격이 반전되는 성향이 강하다는 것을 알 수 있다.

이런 관점에서 일중 캔들의 노이즈를 다음과 같이 정의할 수 있다.(아래의 식에서 abs는 절대값을 의미함)

노이즈 비율 = 1 - abs(시가 - 종가) / (고가 - 저가)

- 노이즈 비율이 높은 경우 최대 1일 때는 추세성이 전혀 없는 상태이고,

노이즈 비율이 0이라면 아주 순수한 추세라는 의미로 볼 수 있다.

- 헤이비트에서는 최근 20일 간의 노이즈 비율의 평균값을 K로 사용하였는데 이는 백테스팅에서 얻은 결과로 판단된다.

이에 따라 최근 20일간의 노이즈 비율이 높은 경우 변동성 돌파 지점을 높여 거짓 추세를 피해가고,

최근 20일간의 노이즈 비율이 낮은 경우 변동성 돌파 지점을 낮춰 추세에 빨리 올라탈 수 있게 된다.

K = 최근 20일간의 노이즈 비율의 평균값

# 배팅비율

- 배팅 비율은 (이동평균선 스코어) x (변동성 조절 비율)로 정해진다.

@ 이동평균선 스코어

- 헤이비트의 이전버전인 Basic 버전에서는 5일 이동평균선과 현재 가격을 비교해 상승장 유무를 판단해 진입을 결정하였다.

그러나, 이렇게 true/false의 이분법적인 방법으로 대응하게 되면 대응이 최적화 될 수 없다고 한다. 대신 Advanced 에서는

더 섬세한 이동평균선 스코어에 의한 베팅 비율 조절을 적용한다.

- 이동평균선 스코어는 다음과 같이 계산한다.

3일 ~ 20일의 18개의 이동 평균선을 각각 계산하여

이동평균선 스코어 = 각 이동평균선을 넘은 개수 / 18

즉, 3일 이동평균선을 넘으면 + 0.055(1/18)점, 4일 이동평균선을 넘으면 + 0.055(1/18)점

이렇게 18번을 모두 넘으면 이동평균선 스코어는 총 1(18/18)점이 되는 것이고

이렇게 18번을 모두 넘지 못하면 이동평균선 스코어는 총 0(0/18)점이 되는 것이다.

- 이렇게 구해진 수치를 모두 넘은 강한 추세에는 100%(18/18)의 풀베팅을,

이동평균선을 절반만 넘은 적당한 추세에서는 50%(9/18)의 하프베팅을,

이동평균선을 전혀 넘지 않은 비추세장에서는 0%의 베팅 회피를 하게 되는 것이다.

이러한 과정을 통하여, 추세의 정도에 맞는 베팅을 할 수 있게 된다.

@ 변동성 조절 비율(2%룰)

- 변동성을 제어하는 것은 투자 손실을 제어하는 중요한 원칙 중 하나이다.

변동성이 큰 장에선 큰 금액을 베팅할 경우, 크게 잃을 확률이 증가하는 것은 자연스러운 일인데,

변동성이 클 때는 베팅 양을 줄이고, 변동성이 작을 때는 베팅 양을 늘림으로써 변동성을 제어할 수 있다.

- 문제는 변동성을 어떻게 파악하냐는 것인데, 이에 대해서는 변동성이 큰 구간과 작은 구간이 무리지어 나타나는

변동성 군집(Volatility clustering) 현상을 이용한다. 최근의 변동성이 오늘의 변동성과 유사할 가능성이 높다는 것.

- 변동성 조절(2%룰) 비율을, 다음과 같은 공식으로 조절한다.

변동성 조절 비율 = 타겟 변동성 / 전일 변동성 / 대상 암호화폐 수

- 타겟 변동성

내 전략이 맞추고자 하는 변동성 수준으로 헤이비트는 2%를 목표 값으로 한다.

한 번의 트레이딩에서 2% 이상의 자산을 잃지 말라는 것은 전설적인 트레이더들이 한 목소리로 조언하는 중요한 원칙임.

- 전일 변동성

(전일 고점 - 전일 저점) / 현재가격

- 대상 암호화폐 수

Advanced 버전에서는 5종을 트레이딩 하므로 값은 5이다.

# 타임프레임 분산

- 변동성 돌파 전략의 최종 공식은 위에 까지 해서 구해졌으나 헤이비트의 운용 방식에는 한 가지 요소가 더해져 있다.

그것은 타임프레임 분산 기법인데, 이것은 자산을 한꺼번에 운용하지 않고 각기 다른 시간구간별로 분산해서 운용하는 것을 의미함.

- 헤이비트는 사용자의 금액과 전체 사용량 등에 의거해 분할 매수와 시간대를 조정할 수 있다.

- 클로즈 베타 단계에서는 24시간 분할을 적용하며, 운용 방식은 아래와 같다.

먼저, 자산을 24분할한다.

자산의 1/24를 0시부터 24시의 구간에서 최종 공식대로 운영

자산의 1/24를 1시부터 25시의 구간에서 최종 공식대로 운영

자산의 1/24를 2시부터 26시의 구간에서 최종 공식대로 운영

...

자산의 1/24를 23시부터 47시의 구간에서 최종 공식대로 운영

이렇게 잘게 나뉘어진 자산이 순차적으로 작동하여 각각 다른 시간 구간에서 운영된다.

- 이렇게 분산을 하는 이유는?

1) 슬리피지

모든 사용자가 동일 시간대에 매수/매도신호를 받게 되면, 헤이비트의 사용자 및 운용액이 커짐에 따라 해당 시점에

슬리피지가 크게 발생하게 된다. 이는 단기 트레이딩 전략에게 치명적일 수 있는데, 이렇게 분산이 될 수록 병목이 급격히 줄어

슬리피지를 회피할 수 있다.

2) 타임 프레임별 성과 차이 발생 가능성 제거

동일한 전략으로도 어떤 시간대에 굴리느냐에 따라 성과 차이가 날 수 있다.

특정 시간대에 발생한 대형 호재를 놓치거나, 대형 악재로 인한 극단적 피해를 입을 가능성도 있다.

타임프레임 분산은 이런 문제를 효과적으로 헷징하여 전체적인 성과를 평탄화함으로써 안정적인 성과를 거둘 수 있도록 돕는다.

- 이 과정은 인간이 재현하기에 불가능에 가깝다. 5개 종목를 24분할시 120개 인데, 이를 별도로 매매해야하기 때문이다.

이는 헤이비트가 자동매매를 제공하므로 쉽게 이용할 수 있다.

백테스트 결과

# 백테스트 결과 분석

- 위의 전략을 백테스트 하기 위해서는 상위 암호화폐 5종의 시간 단위의 데이터가 필요하다.

- 헤이비트는 빗썸을 통해 2017년 9월 29일부터의 데이터를 구해 알고리즘을 적용해 볼 수 있다고 한다.

- 아래의 결과는 2017년 10월 19일 ~ 2018년 5월 15일 까지의 성과이다. 슬리피지는 매수/매도 모두 0.2% 적용

검은색 선은 비트코인, 비트코인캐시, 이더리움, 리플, 라이트코인을 단순 1/5씩 분산 매수하고 홀드한 경우의 그래프이며,

연말까지 9배의 폭등을 경험했다가, 1월 초부터 약 80%의 폭락을 기록했다.

이 변동성이 큰 장세에서 헤이비트의 Advanced전략은 안정적으로 2배이상으로 상승한 것을 볼 수 있다.

CAGR(연평균수익률) : 238.4%

MDD(최대낙폭) : 6.11%

- 마지막 지점에서 단순 분산 매수&홀드 전략이 더 많이 번 것같이 보이지만 우리는 17년10월과 같은 기가막힌 저점에서부터

투자를 시작할 수 있다는 보장이 없다. 만약 꼭대기에서 투자를 시작했다면 엄청난 손실로 끝났을 것이다.

- 헤이비트의 Advanced 전략을 18년 1월부터 사용했다고 해보면 아래와 같이 엄청난 폭락 속에서도 수익을 낼 수 있다.

여기서 주목할 만한 것은 한결같이 낮은 MDD!!

CAGR(연평균수익률) : 88%

MDD(최대낙폭) : 5.86%

결론

헤이비트의 변동성 돌파 전략은 현재 시장의 상황을 가리지 않고 시작 가능하고, 대폭락의 구간에서도 안정적으로 낮은 MDD를 유지하며 결과적으로는 자산을 우상향 시킨다. 단순히 높은 수익을 기록하는 것 뿐 아니라 그 과정이 편안하여 삶의 질 향상까지도 얻을 수 있다.

'기법정리 > 변동성 돌파 전략(Volatility Breakout)' 카테고리의 다른 글

| 상식적으로 궁금해할 만한 부분 (0) | 2019.06.30 |

|---|---|

| 단기 변동성 돌파 전략의 수익구조 (0) | 2019.06.30 |

| 단기 변동성 돌파 전략(헤이비트 Basic 1.2 버전) (0) | 2019.06.28 |

| 단기 변동성 돌파 전략(래리 윌리엄스, Larry R. Williams) (0) | 2019.06.28 |